Nuovo intervento del Governo per sostenere e rilanciare l’economia duramente colpita dell’emergenza sanitaria dovuta al Covid-19. È entrato in vigore il 15 agosto 2020 il Decreto Legge n. 104, che prevede importanti novità sia in materia di lavoro (Capo I) che in materia fiscale (Capo VII).

In materia di lavoro viene ulteriormente estesa la cassa integrazione guadagni a favore dei dipendenti dei datori di lavoro colpiti dalla crisi economica, anche se questa volta con precisi paletti.

I datori possono infatti usufruire di ulteriori 18 settimane di Cassa Covid-19 relativamente al periodo 13 luglio–31 dicembre 2020. Le prime nove settimane sono “libere”, mentre per accedere alle seconde nove le aziende devono versare un contributo addizionale determinato sulla base del raffronto tra il fatturato del primo semestre 2020 e quello del corrispondente semestre 2019. Il contributo è pari:

a) al 9% della retribuzione globale che sarebbe spettata ai lavoratori dipendenti per le ore di lavoro non prestate durante la sospensione o riduzione dell’attività lavorativa, nel caso di riduzione del fatturato inferiore al 20%;

b) al 18% della retribuzione globale che sarebbe spettata ai lavoratori dipendenti per le ore di lavoro non prestate durante la sospensione o riduzione dell’attività lavorativa, per i datori di lavoro che non hanno avuto alcuna riduzione del fatturato.

Il contributo addizionale non è dovuto dalle aziende che hanno subito una riduzione del fatturato pari o superiore al 20% e per coloro che hanno avviato l’attività successivamente al 1° gennaio 2019.

Viene precisato che i datori di lavoro che non hanno utilizzato parte delle settimane previste dal precedente Decreto “Cura Italia” perdono le settimane residue. Mentre quelle eventualmente già richieste a decorrere dal 13 luglio si sottraggono dalle prime nove settimane previste dal nuovo Decreto.

Al fine di favorire la ripresa delle attività lavorative, ai datori di lavoro, con esclusione del settore agricolo, che non accedono alla nuova Cassa Covid-19 ma che vi hanno fatto ricorso nei mesi di maggio e giugno 2020 è riconosciuto l’esonero dal versamento dei contributi previdenziali a loro carico, per un periodo massimo di quattro mesi, fruibili entro il 31 dicembre 2020, nei limiti del doppio delle ore di integrazione salariale già fruite nei predetti mesi di maggio e giugno, riparametrato e applicato su base mensile.

Collegata alla proroga della Cassa Integrazione o, in alternativa, all’esonero contributivo per non farvi più ricorso, anche la normativa limitatrice dei licenziamenti collettivi e individuali, precedentemente in vigore sino alla data del 17 agosto 2020.

Tra chi proponeva di spostare la data al 31 dicembre 2020 e chi sosteneva l’incostituzionalità di una nuova proroga, è prevalso il solito compromesso che equivale al solito pasticcio all’italiana: non vi è infatti un termine di valenza generale trascorso il quale il divieto di licenziamento verrà meno, piuttosto è prevista una scadenza “mobile” che varia a seconda del periodo in cui ogni datore di lavoro fruirà delle 18 settimane di ammortizzatore sociale o dell’esenzione contributiva per coloro che non richiedono trattamenti di Cassa Integrazione.

Si legge infatti che: “Ai datori di lavoro che non abbiano integralmente fruito dei trattamenti di integrazione salariale riconducibili all’emergenza epidemiologica da COVID-19” previste dal nuovo Decreto “ovvero dell’esonero dal versamento dei contributi previdenziali” per i datori di lavoro che non richiedono trattamenti di Cassa integrazione “resta precluso l’avvio delle procedure” di licenziamento collettivo nonchè “preclusa…indipendentemente dal numero dei dipendenti, la facoltà di recedere dal contratto per giustificato motivo oggettivo”.

È chiaro che chi fa ricorso anche solo a una delle 18 settimane di Cassa previste dal nuovo Decreto dovrà aspettare di esaurirle tutte oppure, in mancanza, attendere la fine dell’anno per poter essere libero di ricorrere ai licenziamenti. È altresì chiaro che i datori di lavoro che hanno fatto ricorso alla Cassa per i mesi di maggio e giugno, ma non intendono utilizzare nessuna delle 18 settimane previste dal nuovo Decreto, godranno delle agevolazioni contributive nei limiti del doppio delle ore di integrazione salariale fruite nei predetti mesi e successivamente potranno ricorrere ai licenziamenti. Molto meno chiara è la sorte di chi non è mai fatto ricorso alla Cassa Integrazione, oppure vi ha fatto ricorso in mesi diversi da maggio e giugno, e non intende accedere alle 18 settimane previste dal nuovo Decreto. Logica vorrebbe che siano liberi di ricorrere ai licenziamenti dal 18 agosto, ma stando alla lettera della norma potrebbero dover comunque attendere il 31 dicembre. Sono in ogni caso escluse dal divieto di licenziamento le imprese coinvolte in un cambio appalto, quelle in liquidazione con cessazione totale dell’attività, i fallimenti privi di esercizio provvisorio e, infine, le aziende che licenziano sulla base di un accordo sindacale.

Per favorire la ripresa dell’occupazione stabile sono previste agevolazioni previdenziali per le assunzioni a tempo indeterminato. Fino al 31 dicembre 2020 ai datori di lavoro non agricoli, che assumono lavoratori dipendenti a tempo indeterminato, con esclusione dei contratti di apprendistato e quelli di lavoro domestico, è riconosciuto l’esonero totale dal versamento dei contributi previdenziali a loro carico per un periodo di sei mesi nel limite massimo di un importo di esonero pari a 8.060 euro su base annua, riparametrato e applicato su base mensile. Sono esclusi i lavoratori dipendenti che abbiano già avuto un contratto a tempo indeterminato nei sei mesi precedenti l’assunzione presso il medesimo datore di lavoro.

L’esonero è riconosciuto anche nei casi di trasformazione di contratti di lavoro a termine in contratti a tempo indeterminato.

Analogo esonero contributivo viene previsto nei settori del turismo e degli stabilimenti balneari, anche se sino a un massimo di tre mesi, per le assunzioni a termine o con contratto di lavoro stagionale.

Sempre al fine di sostenere l’occupazione rimuovendo ostacoli che potrebbero limitarla, viene stabilito che i contratti di lavoro a tempo determinato possono essere prorogati o rinnovati, senza alcun obbligo di causale, entro la fine dell’anno per una sola volta e per una durata massima di 12 mesi, ferma la durata massima di 24 mesi complessivi. Questo vuol dire che entro la scadenza del 31 dicembre è possibile sottoscrivere l’accordo di proroga o il rinnovo, ma il contratto rinnovato o prorogato può proseguire anche oltre tale scadenza, fino a un massimo di ulteriori 12 mesi, senza superare i 24 complessivi.

Anche se la norma non cita espressamente la somministrazione di manodopera, non ci sono dubbi sul fatto che anche i rapporti a termine collegati a tale fattispecie siano interessati dalla novità.

Viene inoltre abrogata la norma contenuta nella Legge n. 77/2020, di conversione del Decreto n. 34/2020, che imponeva dal 19 luglio la proroga automatica obbligatoria dei rapporti a termine e di somministrazione, in caso di ricorso alla Cassa Covid-19. Da applaudire la retromarcia, anche se i “danni” di una norma ingiusta rimangono comunque in vigore tra il 19 luglio e il 15 agosto 2020 (non essendo l’abrogazione retroattiva).

Al Capo II (Disposizioni in materia di coesione territoriale), il nuovo Decreto introduce un’ulteriore misura in materia di lavoro a favore dei datori con sedi nelle regioni Umbria, Abruzzo, Basilicata, Calabria, Campania, Molise, Puglia, Sardegna e Sicilia. È infatti prevista una specifica agevolazione contributiva del 30% (“decontribuzione Sud”) da fruire per un periodo massimo di tre mesi, da ottobre a dicembre 2020. L’agevolazione riguarda tutti i lavoratori dipendenti in forza (esclusi quelli agricoli e domestici) e non solo i neo assunti nell’arco dei tre mesi. Occorrerà chiarire come si combina questa previsione con quella degli sgravi contributivi di sei mesi per i nuovi assunti, valida invece su tutto il territorio nazionale, anche se, in ogni caso, per la decontribuzione Sud bisognerà attendere il via libera della Commissione Europea.

In materia fiscale, di estremo interesse l’ulteriore rateizzazione dei versamenti sospesi. I versamenti degli F24 bloccati durante il lockdown (scadenti il 16/3, il 16/4 e il 16/5) potranno essere effettuati, senza sanzioni e senza interessi, per un importo pari al 50% delle somme oggetto di sospensione, in unica soluzione entro il 16 settembre p.v. o, mediante rateazione, fino a un massimo di quattro rate mensili di pari importo con il versamento della prima rata entro il 16 settembre p.v.. Il restante 50% delle somme dovute potrà essere effettuato, senza sanzioni e senza interessi, mediante rateazione fino a un massimo di 24 rate mensili di pari importo, con il versamento della prima rata entro il 16 gennaio 2021.

Ancora: per i soggetti che esercitano attività economiche per le quali sono stati approvati gli indici sintetici di affidabilità fiscale (ISA) il termine di versamento della seconda o unica rata dell’acconto delle imposte sui redditi e dell’IRAP, dovuto entro il prossimo 30 novembre, è prorogato al 30 aprile 2021, a condizione che abbiano subito una diminuzione del fatturato o dei corrispettivi di almeno il 33 per cento nel primo semestre dell’anno 2020 rispetto allo stesso periodo dell’anno precedente.

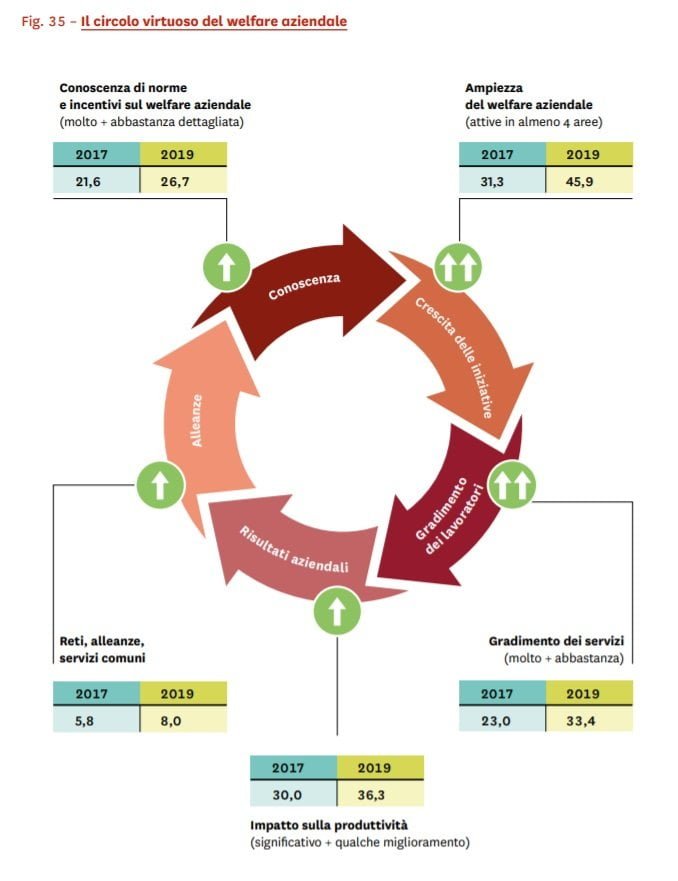

Infine, risorse anche a favore del Welfare Aziendale: per il periodo d’imposta 2020 l’importo del valore dei beni ceduti e dei servizi erogati dai datori di lavoro ai lavoratori dipendenti, che non concorre alla formazione del reddito in base all’art. 51, comma 3, del TUIR, è elevato dagli attuali 258,23 a 516,46 euro.

Abbiamo più volte scritto che in base alla predetta disposizione i datori di lavoro possono riconoscere ai dipendenti, anche ad personam, beni e servizi di qualsiasi genere (tipicamente buoni spesa, buoni benzina, card ecc.), senza doverne assoggettare il valore a tasse e contributi fino alla soglia annua indicata. Superata la soglia, tutto il valore concorre a formare il reddito di lavoro dipendente.

È presumibile che il legislatore sia intervenuto in questo ambito sia per favorire l’introduzione di nuovi piani di welfare aziendale, sia per offrire maggior opportunità/vantaggi ai dipendenti delle aziende che hanno già piani di welfare fruibili nel corso del 2020 o che, quest’anno, stanno consentendo la conversione in welfare del premio di risultato maturato in precedenza. In questo caso i datori di lavoro potranno pertanto attivarsi per aggiornare i regolamenti aziendali o gli accordi sindacali su cui si fondano i piani welfare in essere, nonché i limiti di utilizzo gestiti dalle piattaforme informatiche eventualmente utilizzate per la gestione degli stessi. Anche se, per ora, limitatamente all’anno 2020.

Claudio Della Monica

Consulente del Lavoro esperto Welfare Index PMI

Le misure adottate finora in Italia.

Le misure adottate finora in Italia. I testi dei provvedimenti del governo.

I testi dei provvedimenti del governo. Autodichiarazione per gli spostamenti.

Autodichiarazione per gli spostamenti. Numero ufficiale della situazione dei contagi in Italia.

Numero ufficiale della situazione dei contagi in Italia. La mappa dei contagi.

La mappa dei contagi.